最新十大报刊出版集团出炉:河南日报报业集团挺进前五,上升一个位次

11月3日,国家新闻出版署官网发布《2019年新闻出版业基本情况》和《2019年新闻出版产业分析报告(摘要)》。2019 年,报刊出版集团资产与收入增长提速,利润总额大幅增加。45家报刊出版集团(较2018年减少辽宁党刊集团和天津日报社2家)共实现主营业务收入423.9亿元,较2018年增加19.2亿元,增长4.8%。

报刊出版集团总体经济规模的前10名依次为上海报业集团、浙江日报报业集团、湖北日报传媒集团、成都传媒集团、河南日报报业集团有限公司、广州日报报业集团、山东大众报业(集团)有限公司、江苏新华报业传媒集团有限公司、深圳报业集团和南方报业传媒集团。具体报告如下:

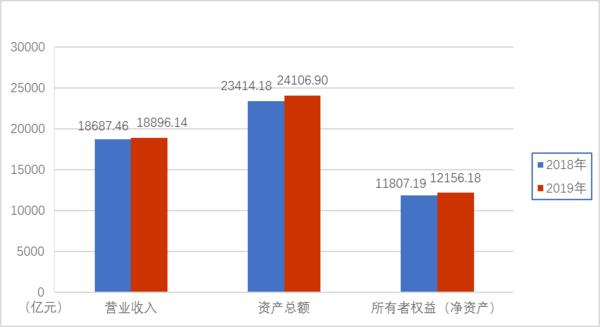

新闻出版产业规模继续增长。2019年,全国出版、印刷和发行服务实现营业收入18896.1亿元,较2018年增长1.1%;拥有资产总额24106.9亿元,增长3.0%;所有者权益(净资产)12156.2亿元,增长3.0%。图书出版营业收入增长5.6%,增速在新闻出版8个产业类别中名列前茅。

▲新闻出版产业营业收入、资产总额和所有者权益(净资产)增长情况。资料图片

主流报刊印数继续增加。《人民日报》《光明日报》《经济日报》平均期印数和总印数均继续增加。《人民日报》继续稳居综合类报纸平均期印数和总印数第一名,《光明日报》《经济日报》平均期印数和总印数在综合类报纸中排名上升。《求是》《中国纪检监察》《时事报告(大学生版)》《时事(初中)》《半月谈》平均期印数在超过100万册基础上继续增加,总印数合计增加1160.5万册。《人民日报》《求是》改扩版,总印数分别增加1965.5万份、213.1万册。主流报刊继续发挥舆论阵地引领作用。

报刊总印数降幅收窄。2019年,全国出版报纸317.6亿份,较2018年降低5.8%,降幅收窄1.1个百分点;定价总金额392.4亿元,降低0.3%,收窄1.0个百分点;报纸出版实现营业收入576.1亿元,与2018年基本持平。全国出版期刊21.9亿册,降低4.5%,收窄3.5个百分点;定价总金额219.8亿元,增长0.9%。期刊出版实现营业收入199.8亿元,增长0.2%。

出版传媒集团整体规模进一步壮大。2019年,全国117家图书出版、报刊出版、发行和印刷集团共实现主营业务收入3552.8亿元,增长1.1%;拥有资产总额8093.0亿元,增长7.3%;实现利润总额351.3亿元,增长10.0%。106家图书出版、报刊出版和发行集团主营业务收入占全国书报刊出版和出版物发行主营业务收入的75.8%,资产总额占全国出版发行全行业资产总额的91.9%,利润总额占全国出版发行全行业利润总额的73.0%,提高2.3个百分点。8家集团资产总额、主营业务收入和所有者权益均超过百亿,“三百亿”阵营增加2家,集团旗舰作用进一步凸显。

出版传媒上市公司整体经济指标全面增长。2019年,38家在内地上市的出版传媒公司总市值共计3185.1亿元,较2018年增加387.8亿元,增长13.9%;实现营业收入共计1559.2亿元,增加57.8亿元,增长3.9%;拥有资产总额共计2891.8亿元,增加203.0亿元,增长7.6%;实现利润总额共计189.8亿元,增加118.4亿元,增长165.7%;平均净资产收益率提高6.2个百分点。出版公司编印发收入占比整体达到77.5%,提高5.2个百分点,主业地位更趋稳固。

报纸出版总量规模

2019年,全国共出版报纸1851种,较2018年降低1.1%;总印数317.6 亿份,降低5.8%;总印张796.5亿印张,降低14.2%;定价总金额 392.4亿元,降低0.3%。报纸出版实现营业收入576.1亿元,基本持平;利润总额38.2亿元,增长15.8%。

报纸结构

1、层级结构

报纸根据地域层级划分为全国性报纸、省级报纸、地市级报纸和县级报纸4类。

2019年,共出版全国性报纸77.6亿份,较2018年降低0.9%,占报纸总印数的24.4%,提高1.2个百分点;省级报纸141.0亿份,降低7.3%,占 44.4%,减少0.7个百分点;地市级报纸98.1亿份,降低7.5%,占30.9%,减少0.5个百分点;县级报纸1.0亿份,降低2.9%,占0.3%,与上年基本持平。全国性报纸和县级报纸总印数由增转降,但全国性报纸降幅最小,所占比重继续提高;省级报纸和地市级报纸总印数及其所占比重继续下降,但降幅有所收窄。

2、内容结构

报纸根据内容划分为综合、专业、生活服务、读者对象和文摘5类。

2019 年,全国出版综合类报纸195.0亿份,较2018年降低7.3%,占报纸总印数的61.4%,减少1.0个百分点;专业类报纸98.7亿份,降低 1.3%,占31.1%,提高1.4个百分点;生活服务类报纸5.9亿份,降低 25.6%,占1.9%,减少0.5个百分点;读者对象类报纸15.2亿份,降低 2.1%,占4.8%,提高0.2个百分点;文摘类报纸2.8亿份,降低16.2%,占0.9%,减少0.1个百分点。除生活服务类报纸降幅有所加大外,其他 4类报纸降幅均有所收窄;专业类报纸和读者对象类报纸降幅较小,所占比重提高;综合类、生活服务类和文摘类报纸所占比重继续下降。

3、平均期印数百万份及以上报纸

2019年,共有《人民日报》《参考消息》《环球时报》等20种报纸平均期印数达到或超过100万份,较2018年又减少2种;其中综合类5种,减少2种(《半岛都市报》《南方都市报》);专业类报纸13种(其中教学辅导类11种),读者对象类报纸2种,均与上一年持平。

与2018年相比,《钱江晚报》跻身前10,《南方都市报》退出前10;《光明日报》《南方日报》《经济日报》《都市快报》排名上升,《半岛都市报》排名下降;每种平均期印数131.6万份,减少6.5万份,降低4.7%。

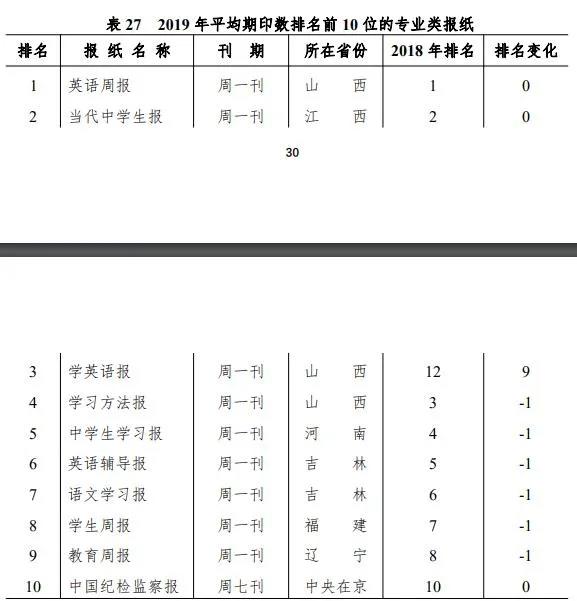

与2018年相比,《学英语报》跻身前10,《英语测试报》退出前10;《学习方法报》《中学生学习报》《英语辅导报》《语文学习报》《学生周报》《教育周报》排名下降;每种平均期印数511.8万份,增加65.2万份,增长14.6%。

期刊结构

1、内容结构

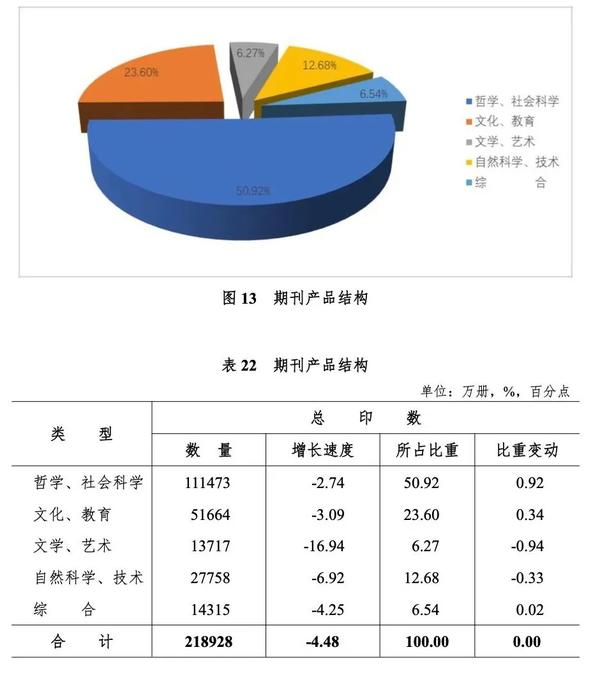

期刊按照内容划分为哲学社会科学、文化教育、文学艺术、自然 科学技术和综合 5 类。

2019 年,全国出版哲学社会科学类期刊 11.1 亿册,较 2018 年降 低 2.7%,占期刊总印数的 50.9%,提高 0.9 个百分点;文化教育类期 刊 5.2 亿册,降低 3.1%,占期刊总印数的 23.6%,提高 0.3 个百分点; 文学艺术类期刊 1.4 亿册,降低 16.9%,占期刊总印数的 6.3%,减少 0.9 个百分点;自然科学技术类期刊 2.8 亿册,降低 6.9%,占期刊总 印数的 12.7%,减少 0.3 个百分点;综合类期刊 1.4 亿册,降低 4.3%, 占期刊总印数的 6.5%,提高 0.02 个百分点;文学艺术类期刊印数继 续大幅下滑,哲学社会科学类期刊所占比重继续提高。

2、平均期印数百万册及以上期刊

2019 年,共有《求是》《中国纪检监察》《时事报告(大学生版)》 《时事(初中)》《读者》等 10 种期刊平均期印数超过 100 万册,与 2018 年持平。其中,《时事报告(大学生版)》平均期印数超过 600 万册。

与 2018 年相比,《中共中央办公厅通讯》《半月谈》《中国纪检监 察》排名上升,《求是》《青年文摘》《特别关注》排名下降;每种平均期印数 206.6 万册,增加 20.8 万册,增长 11.2%。

报刊出版集团

1、经济规模

2019 年,报刊出版集团资产与收入增长提速,利润总额大幅增加。45家报刊出版集团(较2018年减少辽宁党刊集团和天津日报社2家)共实现主营业务收入423.9亿元,较2018年增加19.2亿元,增长4.8%;拥有资产总额1746.3亿元,增加71.8亿元,增长4.3%;实现利润总额40.3 亿元,增加19.2亿元,增长90.7%。

上海报业集团、浙江日报报业集团和成都传媒集团3家集团资产总额超过100亿元。

2、总体经济规模排名

采取同样评价方法,报刊出版集团总体经济规模的前10名依次为上海报业集团、浙江日报报业集团、湖北日报传媒集团、成都传媒集团、河南日报报业集团有限公司、广州日报报业集团、山东大众报业(集团)有限公司、江苏新华报业传媒集团有限公司、深圳报业集团和南方报业传媒集团。

与2018年相比,前10位报刊出版集团保持不变但名次有所改变;上海报业集团、湖北日报传媒集团、河南日报报业集团有限公司、广州日报报业集团和江苏新华报业传媒集团有限公司排名上升,浙江日报报业集团、成都传媒集团、山东大众报业(集团)有限公司、深圳报业集团和南方报业传媒集团排名下降。

出版传媒上市公司分析

出版传媒上市公司新增1家,各项经济指标整体全面增长,市值与利润止跌回升,实现扭亏为盈,平均净资产收益率大幅增加,盈利能力显著提高。出版公司稳步增长,编印发主业地位更趋巩固。报业公司各项经济指标全面上扬,并实现扭亏为盈。发行公司和印刷公司利润止跌回升,大幅增长。新媒体公司利润实现扭亏为盈,海外市场进一步拓展。

1、2019 年,各项经济指标全面止跌回升,利润扭亏为盈。3家报业公司总市值共计182.8亿元,较2018年增加40.4亿元,增长28.4%;实现营业收入共计64.2亿元,增加0.9亿元,增长1.4%;拥有资产总额共计 209.9亿元,增加4.3亿元,增长2.1%;实现利润总额共计6.8亿元,增加53.4亿元,实现扭亏为盈。

报业公司平均净资产收益率4.2%,低于出版传媒上市公司平均净资产收益率5.5个百分点;较2018年增加38.4个百分点。

3家报业公司的平均净资产收益率,降序依次为华闻集团、华媒控股和粤传媒。

2、报刊及广告业务仍为核心。3家报业公司主业收入较2018年略有增加,华闻集团和华媒控股的报刊发行及广告业务占比均在60%以上。华闻集团传播与文化产业营业收入增长2.6%,华媒控股报刊发行业务收入增长显著,占主营业务收入比重以及毛利率同步提高。粤传媒报刊业务毛利率提高3.1个百分点,达到45.9%。

3、传统业态向新兴业态升级深入推进。华媒控股积极打造原创内容精品,加强全媒体策划报道,旗下杭报传媒拓展视频业务,开拓“学习强国”视频业务和抖音代运营市场;杭州网继续深耕政务新媒体服务,积极拓展舆情大数据业务;积极承办国家级重点会展项目,大力培育自有会展IP,设计推出集团会展 LOGO。华闻集团构建IP矩阵,推出“华商商学院”“观潮会客厅”“第一讲解员”等自有 IP;旗下华商网坚守内容影响力,打造出以“陕光灯”为代表的新媒体品牌;掌视亿通发展势头良好。粤传媒积极布局新媒体业务,推动融媒产业发展,旗下广粤文化2019年转型项目收入同比增长86.0%,大洋网借助融媒体服务和技术服务能力,孵化新项目“大洋研学”。